THETA Finance AG | Gessnerallee 38

CH-8001 Zürich | Tel +41 44 217 80 10

THETA Finance AG | Grafenaustrasse 5

CH-6300 Zug | Tel +41 41 886 00 16

Unsere Anlagestrategie ist es, in jeder Marktphase die richtige Aktienquote zu halten.

Die Wurzeln unseres Erfolgs basieren auf Innovation und fortschrittlichen Lösungen, welche wir Privatanlegern und Anlageverantwortlichen von Pensionskassen, Stiftungen und Banken und anderen Vermögensverwaltern anbieten.

Zu verstehen, was die Performance antreibt ist der Ausgangspunkt unserer Analyse und beinhaltet immer beides: Opportunitäten und Herausforderungen.

Wir selektieren unterbewertete Qualitätsunternehmen mit stetiger Dividendenrenditen und investieren in indexabbildende Wertpapiere für eine effiziente, wertorientierte und systematische Umsetzung.

1/5

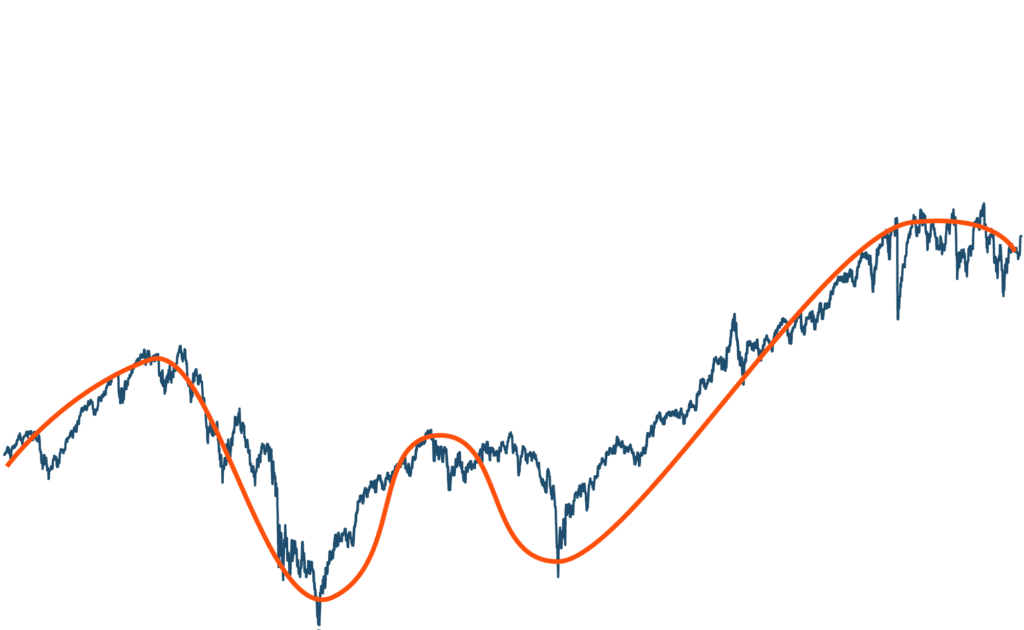

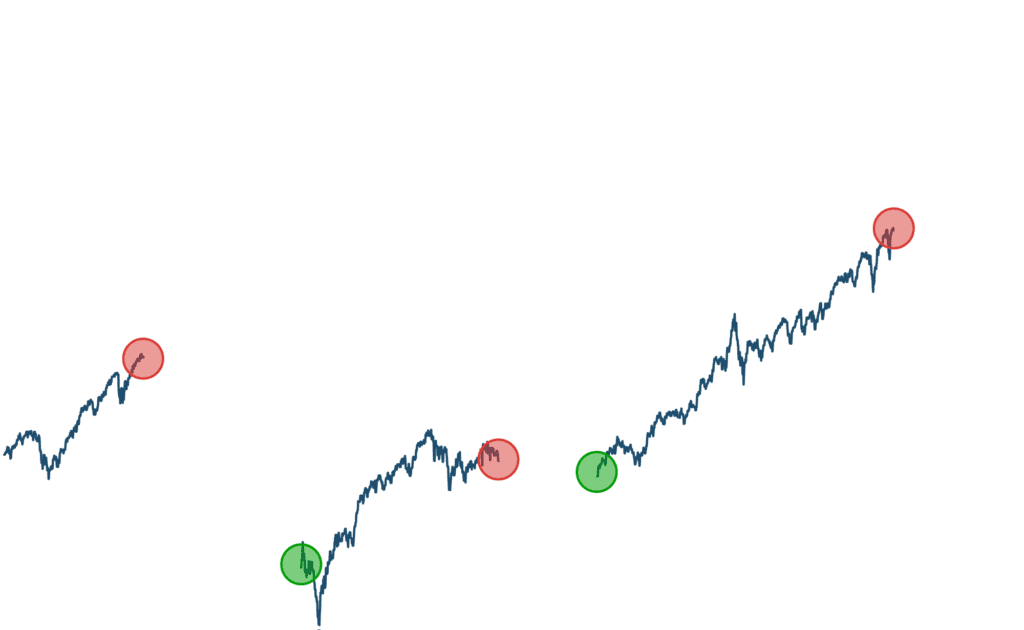

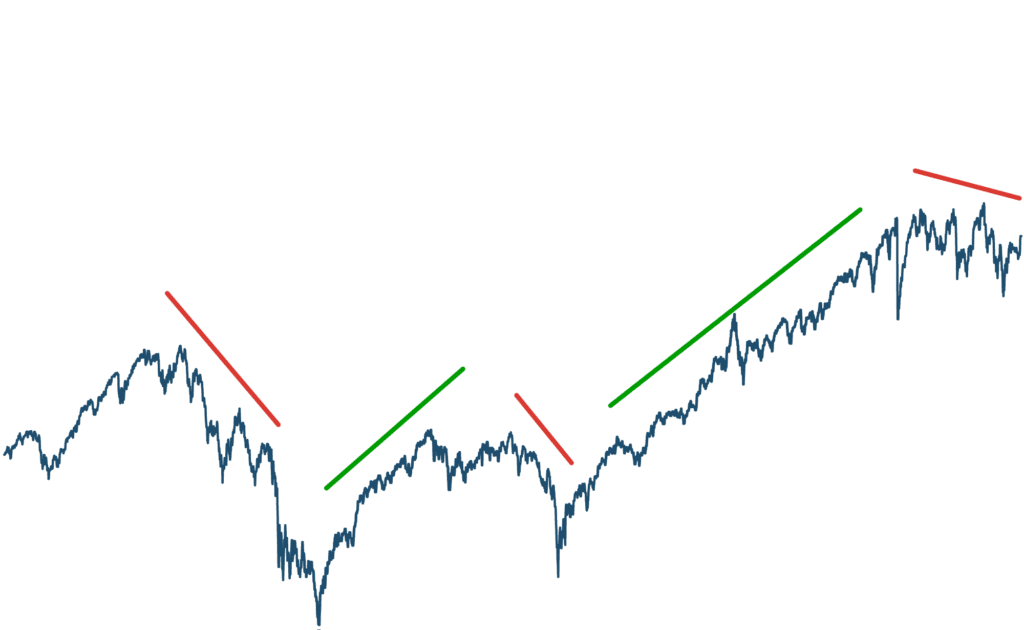

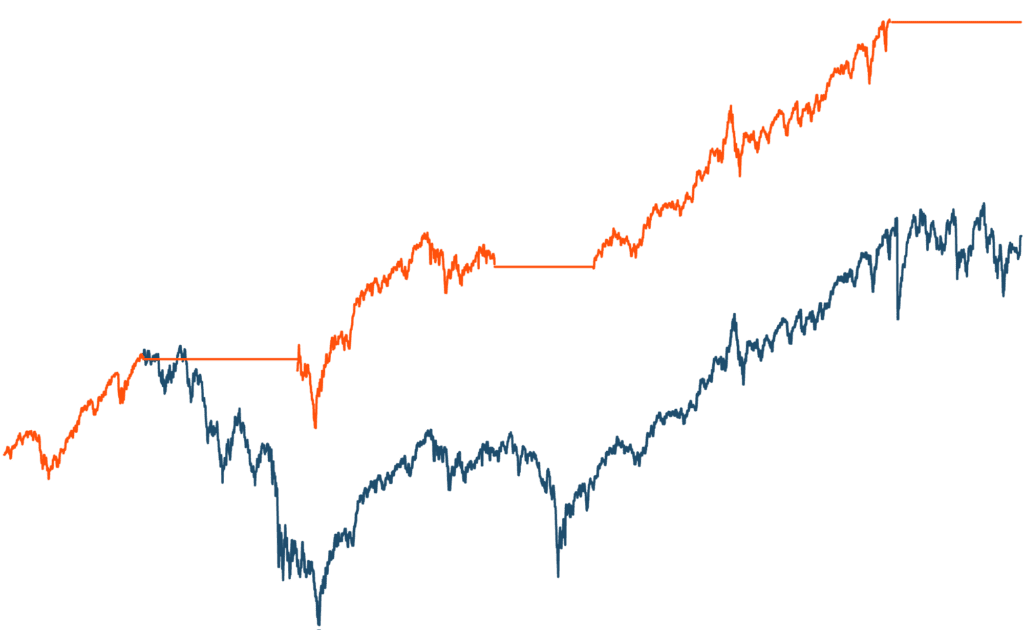

Einfach Anlegen und warten gleicht oft einer Achterbahn mit auf und abs und der Hoffnung, langfrist eine Rendite zu erwirtschaften.

2/5

3/5

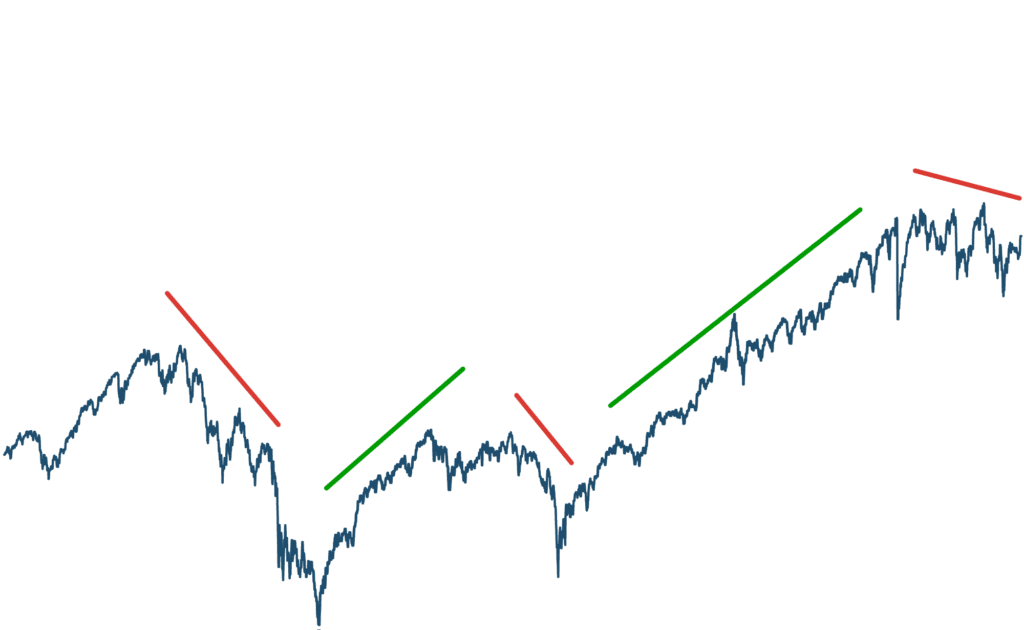

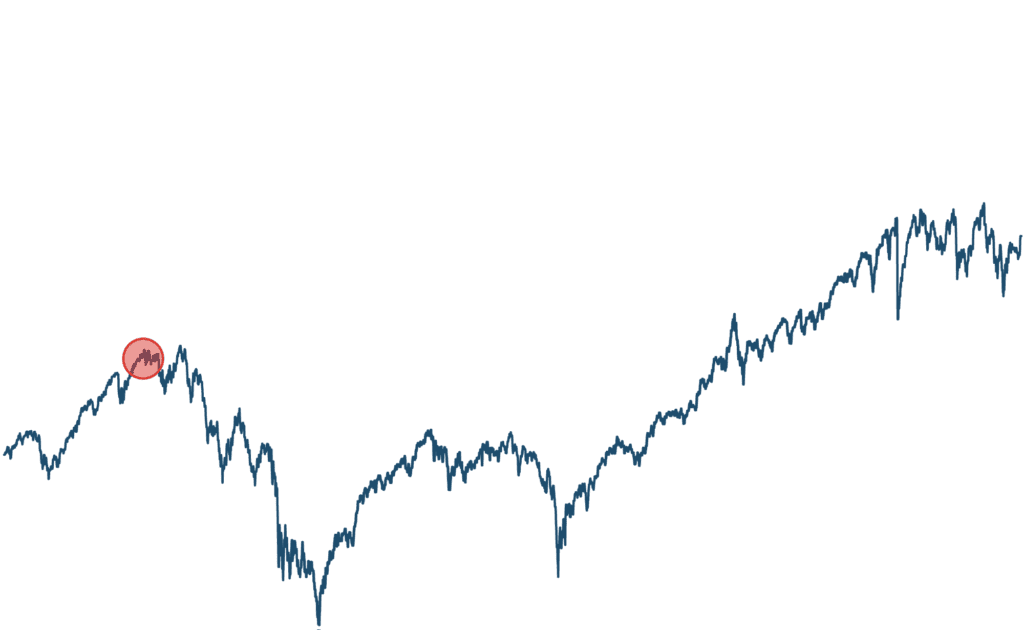

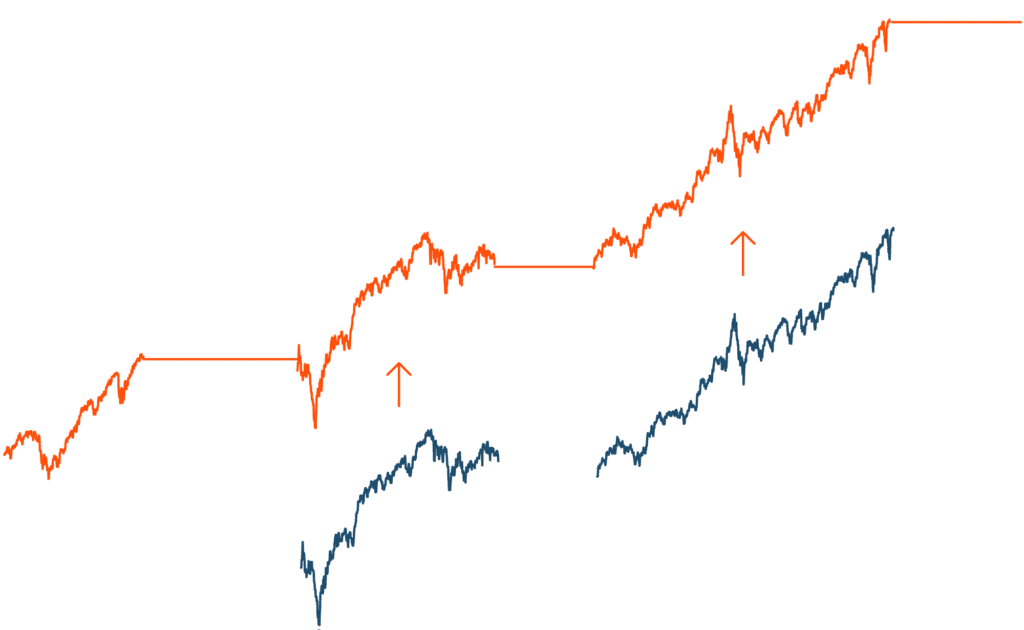

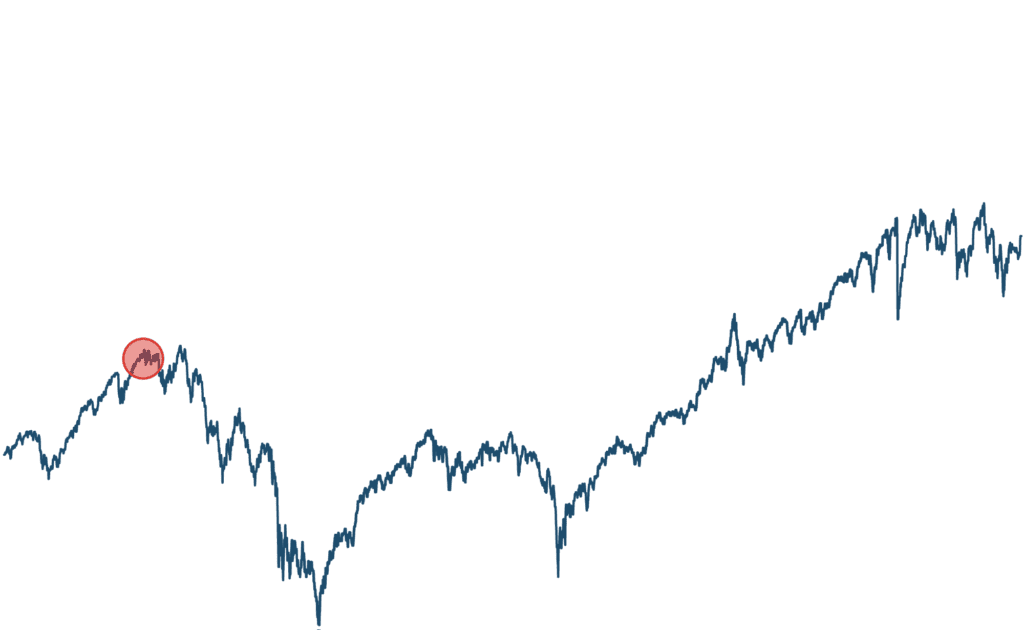

Dank unserem selbstentwickelten Analyseverfahren sind wir in der Lage, Veränderungen in der Marktstruktur zu erkennen und frühzeitig auf Marktturbulenzen zu reagieren.

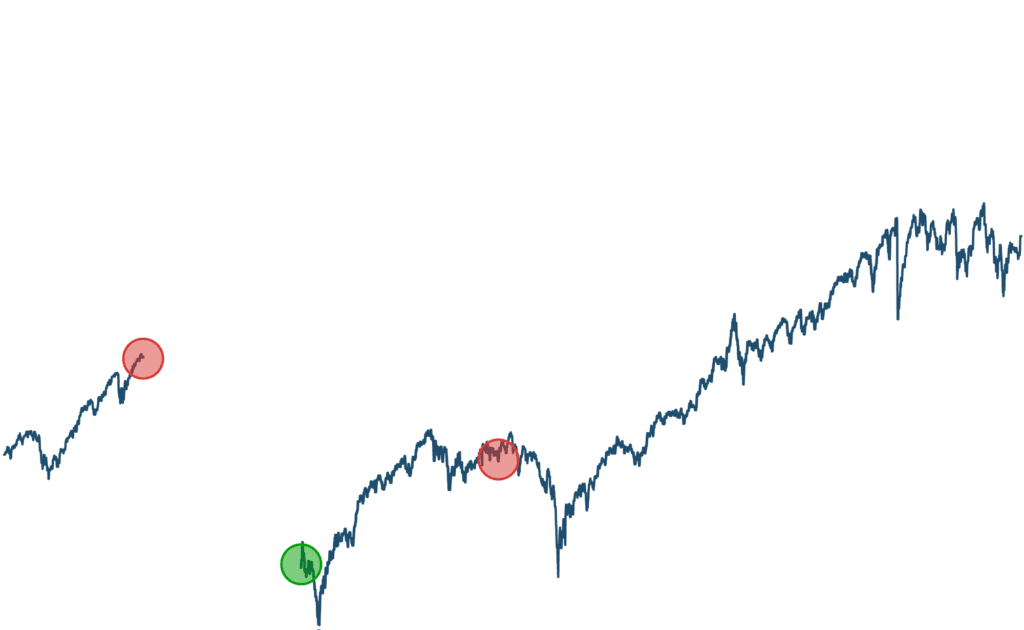

Bei einem Warnsignal deinvestieren wir unsere Anlage.

4/5

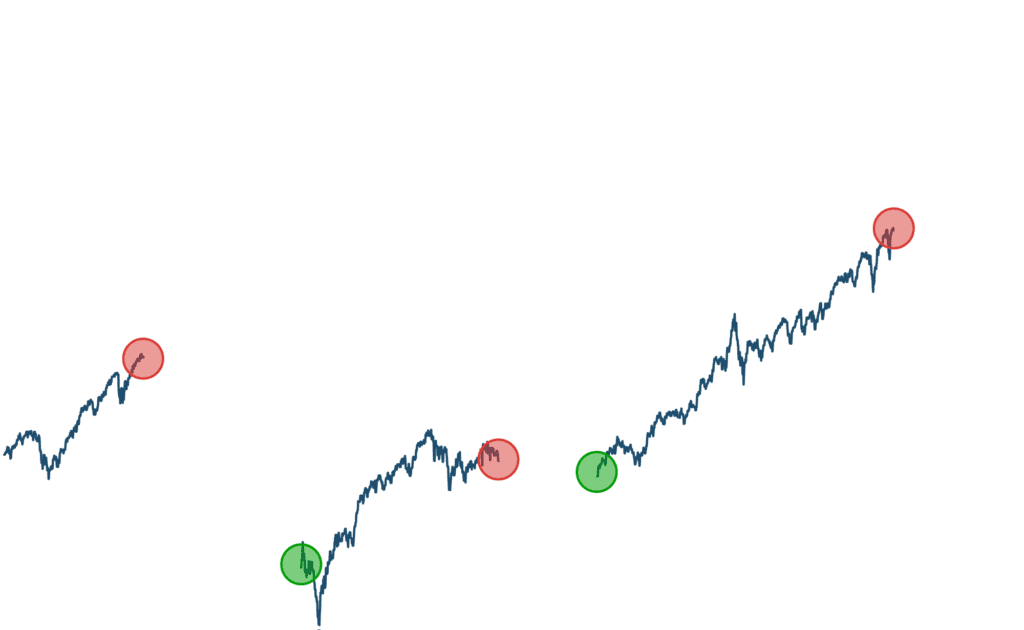

Wenn der Trend positiv wird, ein grünes Signal, investieren wir. Unser Ziel ist es, die Schwankung der Wertentwicklung zu mildern, indem wir in negativen Trends nicht investiert sind.

5/5

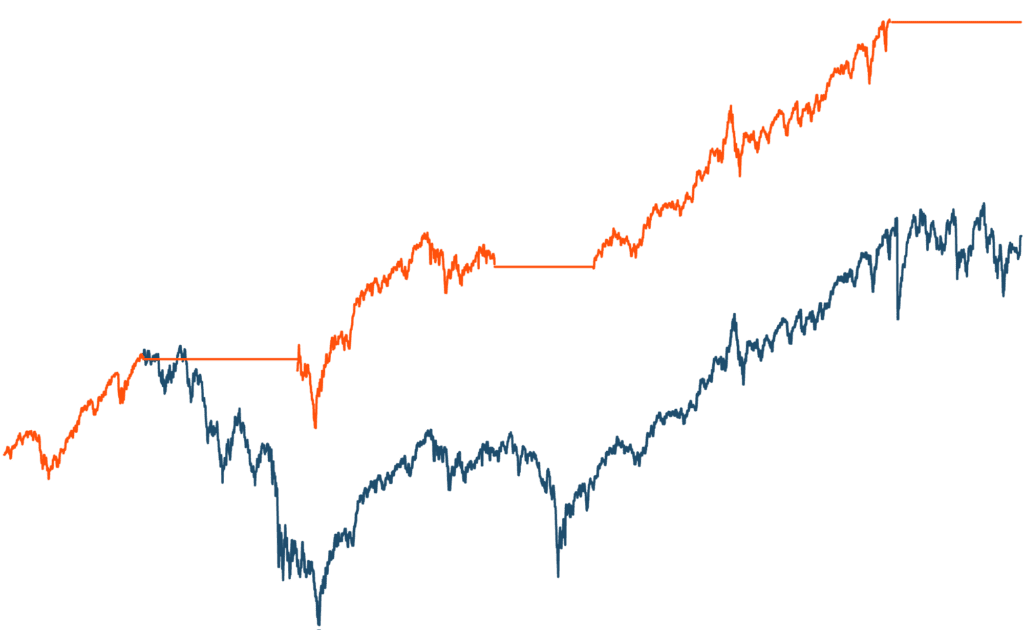

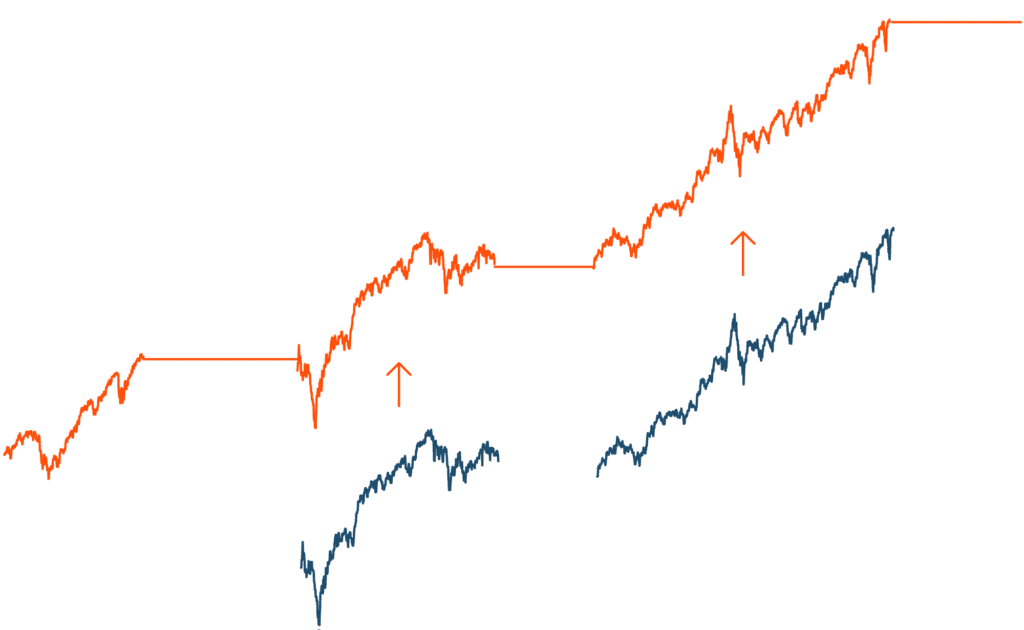

Tatsache ist, dass Sie nicht immer investiert sein sollten. Auf diese Weise erhalten Sie bisherige Gewinne und meiden Trends, welche ihr Portfolio negativ beeinflussen.

Mit unserer State-Of-The-Art Analysen und unserer Erfahrung können Sie insgesamt eine bessere Performance erzielen.

Einfach Anlegen und warten gleicht oft einer Achterbahn mit auf und abs und der Hoffnung, langfrist eine Rendite zu erwirtschaften.

Dank unserem selbstentwickelten Analyseverfahren sind wir in der Lage, Veränderungen in der Marktstruktur zu erkennen und frühzeitig auf Marktturbulenzen zu reagieren.

Bei einem Warnsignal deinvestieren wir unsere Anlage.

Wenn der Trend positiv wird, ein grünes Signal, investieren wir. Unser Ziel ist es, die Schwankung der Wertentwicklung zu mildern, indem wir in negativen Trends nicht investiert sind.

Tatsache ist, dass Sie nicht immer investiert sein sollten. Auf diese Weise erhalten Sie bisherige Gewinne und meiden Trends, welche ihr Portfolio negativ beeinflussen.

Mit unserer State-Of-The-Art Analysen und unserer Erfahrung können Sie insgesamt eine bessere Performance erzielen.

Passive, kostengünstige Anlageprodukte wie ETFs (z.B. von Black Rock/iShares, UBS, ZKB, uva.) erfreuen sich immer grösserer Beliebtheit. Durch die Abbildung z.B. des Schweizer Aktienmarktes SMI werden jedoch Verluste nicht minimiert, sondern Sie partizipieren an den Gewinnen wie auch an den Verlusten des Marktes. Um Ihr Vermögen zu schützen, muss bei sinkenden Märkten eine Umschichtung in Liquidität erfolgen oder das Portfolio vor Kursverlusten abgesichert werden und auf diese Weise eine risikoaverse Strategie gefahren werden.

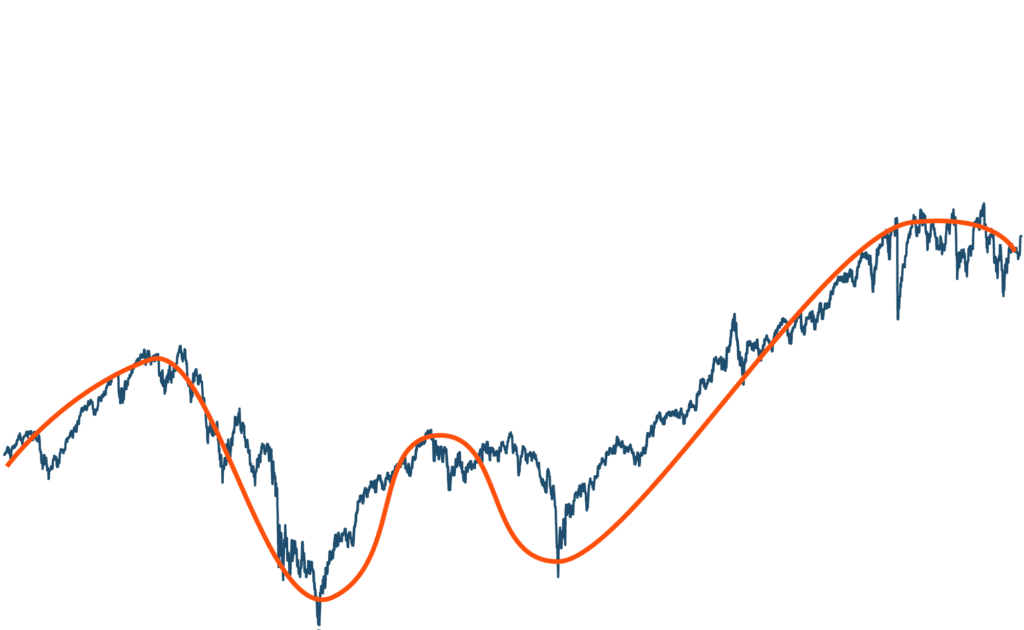

Mit Hilfe dynamischer Anlagekonzepte, dem Einsatz unseres einzigartigen und bewährten Stabilitäts-Seismographen und dessen systematischer Umsetzung können Verluste minimiert und langfristig ein besseres Risiko-/Ertragsprofil erreicht werden. Unsere Modellentwicklungen basieren auf Forschungsarbeiten der ETH Zürich (Eidgenössische Technische Hochschule).